FINANZPLAN: Definition, Erstellung, Vorlage und Tipps

Jeder, der sich selbstständig machen will, weiß es: ein guter Businessplan ist der erste Schritt zur erfolgreichen Realisierung. Und der Finanzplan ist der wichtigste Bestandteil jedes Businessplans. Wie man schon oft gehört hat “ Einen guten Tag erkennt man schon am Morgen“, so ist eine gute, profesionelle Finanzplanung schon von Anfang an eine Voraussetzung, dass man eine gute Geschäftsidee verwirklicht. Wir erklären Ihnen, was genau der Finanzplan ist, warum man ihn benötigt, welche Elemente er hat und wir zeigen Ihnen wie man einen erstellt.

1. Was versteht man unter einem Finanzplan?

Einfach erklärt ist der Finanzplan ein Dokument, das die erwarteten Einnahmen den erwarteten Ausgaben für einen bestimmten Zeitraum (monatlich, jährlich etc.) gegenüberstellt. Der Termin „erwartet“ sagt uns, dass er auf einer Vorhersage und Schätzung beruht. Dementsprechend ist der Finanzplan zukunftsorientiert und er vermittelt die Geschäftsidee der Gründer oder Unternehmen in Zahlen. So gibt er Aufschluss, ob die Businessidee überhaupt realisiebar ist, ob sie sich wirtschaftlich lohnt und schlussendlich ob sie zukunftsfähig ist. Außer Einnahmen und Ausgaben umfasst der Finanzplan auch finanziele Ziele und alle Strategien, die man festsetzt, um diese zu erreichen.

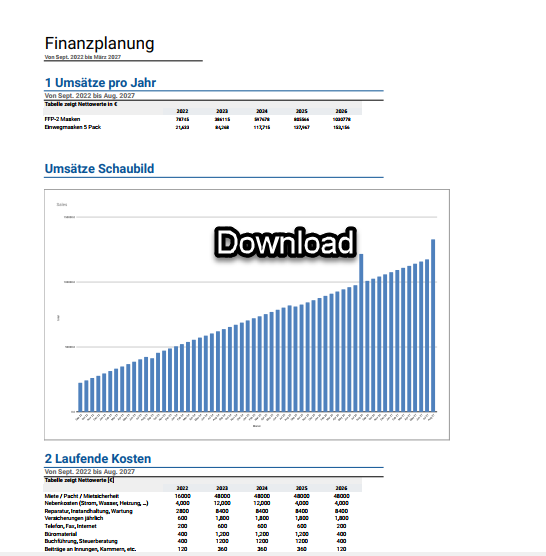

Finanzplan Beispiel ansehen

2. Warum sollte man einen Finanzplan erstellen?

Der Finanzplan hat für Ihr Unternehmen zwei elementare Funktionen : einerseits dient er zur Erhaltung des finanzielen Gleichgewichts und anderseits spielt er für die Finanzierungsmöglichkeiten (Fördermittelgeber, Investoren und Banken) eine entscheidende Rolle.

Damit er diese Funktionen erfüllen kann, sollte die Finanzplanung die folgenden Aufgaben erfüllen:

- Sie sollte berechnen, wie viel Geld man benötigt, um ein Unternehmen zu gründen und es funktionsfähig zu machen. Hier handelt es sich um den Kapitalbedarf.

- Sie solte die Zahlungsfähigkeit bzw. Liquidität sicherstellen und erhalten.

- Sie sollte helfen, die optimale Finanzierungsmöglichkeiten (Kapitalmittel) zu ermitteln

- Sie sollte die Rentabiität ermitteln und Antworten auf die wichtigste Frage geben: ist die Geschäftsidee businessfähig und wirtschafltlich nachhaltig?

Ein guter Finanzplan hilft dabei, dass die Gründer einen guten Überblick über den Zustand ihres Unternehmen behalten und er dient dazu, die finanziellen Risiken frühzeitig zu erkennen. Dank ihm können Liquiditätslücken schon vorzeitig prognostiziert und Gegenmaßnahmen getroffen werden.

Wie schon zuvor erwänht, gibt der Finanzplan den Kapitalgebern auch eine Auskunft darüber, ob es sich lohnt ihr Geld in ein Unternehmen zu investieren. Zum Beispiel ist ein schlüssiger Finanzplan ausschlaggebend für die Bewilligung eines Kreditsantrags. Mithilfe des Finanzplans können die Kapitalgeber besser beurteilen, ob sie das investierte Geld zurückbekommen werden, ob ein Gewinn in absehbarer Zeit möglich ist und ob eine Nachfinanzierung notwendig ist. Er gibt Ihnen auch mehr Aufschluss darüber, ob die Gründer vertrauenswürdig und zuverlässig sind.

Ein guter Finanzplan ist daher ein Erfolgsfaktor für Ihr Unternehmen und es ist sinnvoll, genügend Zeit für Erstellung zu verwenden.

3. Was gehört zum Finanzplan?

Im Internet gibt es zahlreiche Vorlagen für einen Finanzplan, aber ein allgemeingültiges Muster gibt es nicht. Wenn man nach Beispielen, Vorlagen und Mustern sucht, findet man eine Menge unterschiedlicher Gliederungen. Das bietet vielleicht Freiraum für Kreativität beim Erstellen, aber häufiger führt es zur Verwirrung. Besonders wenn es um ein Startupsgründing geht.

Wir helfen Ihnen, diese Verwirrung zu vermeiden und zeigen Ihnen, was der Finanzplan unbedingt beinhalten muss .

Wesentliche Elemente jedes Finanzplans sind:

1. Umsatz- und Absatzplanung

Wie viel Produkte (Dienstleistungen) werde ich verkaufen und zu welchem Preis?

Unter dem Umsatz versteht man alle Erlöse eines Unternehmens. Der Absatz hingegen stellt die Zahl verkaufter Einheiten (Güter beziehungsweise Dienstleistungen) dar. Den Umsatz berchnet man, indem man den Verkaufspreis mit der Stückzahl aller verkauften Einheiten multipliziert. Unser Artikel über die Preiskalkulation hilft Ihnen, eine konkurrierende und anpassende Preisstrategie zu entwickeln.

2. Kostenplanung

Welche Kosten entstehen bei der Produktion von Gütern oder Dienstleistungen?

Um es zu bestimmen, müssen zuerst die Kosten in unterschiedlichen Kategorein gegliedert werden. Abhängig davon, ob die Kosten in unmittelbarer Zusammenhang mit der Ausbringungsmenge stehen oder nicht, werden sie als variable oder fixe Kosten kategorisiert. Die variablen Kosten werden auch Materialkosten genannt. Sie steigen bzw. fallen mit der Anzahl von produzierten Gütern und Dienstleistungen. Beispiele dafür sind Rohstoffe, Materialkosten, Frachtkosten usw.

Unter fixen Kosten versteht man alle Kosten, die unabhänging vom Umsatz (Produktionsmenge) eines Unternehmens anfallen. Diese sind in derselben Höhe und erfolgen in regelmäßigen Intervallen. Darunter zählen z.b. die Miete, Internetkosten, Strom, Versicherungen, Buchführungkosten, Werbekosten usw.

Zu guter Letzt sind hier auch die Personalkosten zu erwähnen. Meist bilden sie den größten Teil der gesamten Kosten. Personalkosten bestehen vor allem aus den Löhnen und Gehältern. Dazu gehören ebenso Ausgaben für Personalgewinnung, Fortbildungen, Urlaubs- und Weihnachtsgeld usw. Die Personalkosten können sowohl als fixe als auch als variable Kosten bezeichnet werden. Da sie zunächst konstant sind, steigen aber ab eine bestimmte Umsatzschwelle, nennt man diese Kosten auch Sonder- oder Sprungfixekosten.

Stellen Sie sich vor, dass bei Ihrem Unternehmen 10 Personen tätig sind. Nach einiger Zeit etabliert sich das Unternehmen auf dem Markt, was wiederum zu steigender Nachfrage führt. Damit man auf diese antworten kann, muss man zusätzliche Mitarbeiter einstellen.

HInweis: Bei der Kostenkalkulation spielen die Deckungbeitragsrechnung und Gewinnschwelle eine bedeutende Rolle.

Deckungbeitragsrechnung ist die Differenz zwischen den erzielten Erlösen und den variablen Kosten. Es handelt sich hier also um den Betrag, der zur Deckung der Fixkosten übrigbleibt.

Gewinnschwele auf Englisch break – even-point bezeichnet den Punkt, an dem Erlöse und Gesamtkosten gleich hoch sind. Die Gewinnschwele zeigt uns, wie viele Einheiten sollen verkauft werden, damit ein Unternehmen die Gesamtkosten deckt und anfängt, Gewinne zu erzielen.

3. Kapitalbedarfsplan

Wofür und wie viel Kapital benötigt man, um ein Unternehmen zu gründen und die Aufbauphase zu überstehen?

Der Kapitalbedarfsplan setzt sich aus den folgenden Teilen zusammen:

- Anlagevermögen (Investitionen wie Maschinen, Gebäude, Fahrzeuge, Patenten etc.)

- Umlaufvermögen (Roh-, Hilfs- oder Betriebsstoffe etc.)

- Gründungskosten (Kosten, die nur einmal vor der Gründung des Unternehmens anfallen)

- Privatentnahmen (Lebensunterhalt des Gründers)

- Puffer (Reserve zur Sicherung der Liquiditätsengpässe)

4. Finanzierungsplan

Wie decken Sie den Kapitalsbedarf?

Im Finanzierungsplan führen Sie den Eigen– und den Fremdkapital (Banken, Investoren, Förderungsmittel etc.) auf. Der Eigenkapital sollte vor dem Fremdkapital verwendet werden. Hier sind die öffentliche Förderungsmöglichkeiten eine weitere, günstige Alternative. Man muss aber beachten, dass einige öffentliche Förderungen nur vor der Gründung beantragt werden können.

5. Liquiditätsplan

Ist Ihr Unternehmen in der Lage die unvorhergesehenen Kosten und die verzögerten Einzahlungen zu überstehen?

Im Liquiditätsplan werden erwartete Einzahlungen den erwarteten Auszahlungen gegenübergestellt. Zur Sicherstellung der Zahlungsfähigkeit sollte hier eine Reserve eingeplant werden.

6. Rentabilitätsplan

Ist Ihre Geschäftsidee rentabel?

Als Ergebnis von bisher aufgeführten Daten ergibt sich der Gewinn und Verlustrechnung (GuV). Anhand dieser gibt der Rentabilitätsplan Aufschluss darüber, ob es Ihre Businessidee wirtschaftlich lohnt. Von der GuV werden unterschiedliche Rentabilitätskennzahlen abgeleitet wie z.b ROI (Kapitalrendite), EBIT (Betriebsergebnis), EBT (Ergebnis vor Steuer) usw. Diese bemessen die Wirtschaftlichkeit und Erfolg Ihres Unternehmens.

4. Tools und Vorlage zum Erstellen

Wie schon gesagt, gibt es kein allgemeines Muster für einen Finanzplan. Im Internet stehen Ihnen schon viele kostenlose Vorlage zur Verfügung. Das sind meistens fertige Excel Tabelle, in die Sie die entsprechenden Werte von Ihrem Geschäft eintragen sollen. Da diese kostenlos sind, greifen viele Gründer zunächst auf diese Option zu. Viele wichtige Punkte des Finanzplans sind in diesen kostenlosen Beispielen jedoch nicht inbegriffen und sie sehen auch oft nicht sehr professionell aus. Oft könnten sie jedoch als Ausgangspunkt bei der Finanzplanung in einer kleineren Firma dienen. Alternativ kann man versuchen, einen, auf seine eigene Bedürfnisse zugeschnittenen, Excel-Finanzplan aufzubauen. Es muss aber bedacht werden, dass diese Option viel Zeit in Anspruch nimmt und man sollte über fortgeschrittene Excel Fähigkeiten verfügen.

Eine weitere Möglichkeit besteht darin, bestimmte Tools im Internet zu verwenden. Viele Tools bieten einen kostenlosen Zeitraum oder bestimmte Optionen kostenlos an. Ein Beispiel für ein solches Tool ist Fimovi. Es ist ein ziemlich ausgeklügeltes Tool für Excel, welches jedoch eine Menge Einarbeitung erfordert. Durch das Tool wird dem Nutzer ermöglicht, einen professionellen und präsentabelen Finanzplan zu erstellen.

5. Die häufigsten Fehler, die Sie vermeiden sollen

Die Elemente jedes Finanzplans stehen in einem engen Zusammenhang miteinander. Daher kann ein Fehler in dem einen Teil leicht zu schweren Folgen für andere Teile führen. Wir zeigen Ihnen die häufigsten Fehler und beraten Ihnen, wie sie zu vermeiden.

1. Umsatz nicht realistisch planen

Die Statistik zeigt, dass fast alle Gründer beim Umsatz zu optimistisch planen. Insbesondere diejenigen, die sich zum ersten Mal selbständig machen wollen, sind hier häufig viel zu euphorisch. Erfahrungsgemäß dauert es mindestens drei bis neun Monate länger bis sie die ursprünglich prognosierten Umsatzzahlen erreichen. Damit Sie sich diese Falschschätzung ersparen, sollten Sie einen Puffer (Handlungsspielraum für den außerplanmäßige Situationen, oft in zeitlichem oder finanziellem Sinne gemeint) bei der Finanzplanung einplanen.

Beachten Sie bei Ihrer Planung auch, dass ein lineares, beziehungsweise exponentielles Wachstum in der Regel fast niemals realistisch ist. Häufig sind bei der Finanzplanung auch Faktoren wie zum Beispiel Saisonalität und Urlaubszeiten unbedingt zu berücksichtigen. Informieren Sie sich daher ausreichend zu welchen Zeiten, es eine erhöhte Nachfrage nach Ihren Produkten gibt und wann Sie eher mit niedriger Nachfrage rechnen müssen.

Ein anderer Fehler, der im Zusammenhang mit dem Umsatzt steht, ist auch die falsch eingeschätzte Kapazität. Häufig bedenken die Gründer das überhaupt nicht. Vor allem versagen viele am Anfang darin, genügende Materialen zu versorgen, um den Businessprozess einwandfrei laufen zu können. Auch wenn genügende Ressourcen bereitstehen, müssen Sie hier realistisch bleiben. Der qualitative Produkt beziehungsweise die qualitative Dienstleistung gehen nämlich mit einer ausgelasteten Kapazität nicht einher.

2. Unvollständiger Finanzplan

Der erste und der schlimmste Fehler ist es, keinen Finanzplan zu haben. Viele Gründer nehmen falschlicherweise an, dass am Anfang nur einen Businessplan ausreicht. Andere hingegen erstellen nur einen unvollständigen Finanzplan, der nicht alle wesentlichen Punkte enthält. Aber nicht nur vor der Gründung benötigt man einen Finanzplan. Die Organisation der Finanzen ist ein langwieriger und kontinuierlicher Prozess. Wird mit der Planung zu spät begonnen, kann dies gravierende Folgen für das ganze Unternehmen haben. Nehmen Sie sich daher genügend Zeit, um die notwendigen Daten für den Finanzplan zu sammeln. Denken Sie auch daran, dass die Zahlen und Einschätzungen, die Sie in den Finanzplan aufführen, nicht nur willkürlich festgelegt werden sollten. Die Zahlen müssen auf einer gründlichen Recherche und Marktanalyse beruhen. Es ist wichtig, dass sie sich auf die vertrauenswürdigen Quellen beziehen, mit welchen Sie im Finanzplan arbeiten.

3. Zu geringe Marketingkosten

Marketing ist nicht alles, aber ohne Marketing ist alles nichts. Auch die beste Geschäftsidee taugt Ihnen nichts, wenn Ihre potentiellen Kunden von ihr nicht bewusst sind. Kunden kommen nicht von alleine und deswegen müssen diese Kosten im Finanzplan inbegriffen werden. Zu Beginn versuchen Sie, den Fokus nicht zu verlieren. Es gibt so viele Marketingkanäle, aber es ist ratsam sich auf einige wenige Marketingmethoden besonders zu konzentrieren. Daher ist es sehr hilfreich zu wissen, wie viel es im Durchschnitt kostet, einen neuen Kunden zu gewinnen. Und ganz wichtig: Versuchen Sie ihren Kunden auch an sich zu binden. Einen zufriedenen Kunden zu behalten ist meist viel günstiger als einen neuen Kunden zu gewinnen.

4. Zu geringe Personalkosten

Leider werden diese zu häufig unterschätzt. Personal ist Ihr wichtigstes Mittel zur Realisierung Ihrer Businessziele. Folglich sollten Sie bei dieser Kostenplanung besonders vorsichtig sein. Damit Sie eine möglichst realistische Planung durchführen, gehen Sie diesen Punkten grundsätzlich nach:

- Informieren Sie sich genau über die Lohnnebenkosten

- Vergessen Sie nicht, den Gründerlohn einzuberechnen

- Denken Sie an die Möglichkeit, dass Sie Recruitungshilfe brauchen werden

5. Steuern fehlen im Finanzplan

Alle Gründer kennen es: die Steuern spielen bei der Finanzplanung eine große Rolle. Dennoch vernachlässigen viele Gründer diese Position und verschieben die Aufgabe, die Steuern in den Finanzplan einzuplanen. Ein Grund dafür kann die mögliche Komplexität dieser Berechnungen sein. Dennoch müssen steuerliche Zahlungen in der Finanzplanung enthalten sein, sonst könnte es gravierende Folgen für Ihre Liquiditätsplanung haben.

Abhänging von der Rechtsform des Unternehmens fallen unterschiedliche Steuern an. Um auf der sicheren Seite zu sein, ist es empfehlenswert, dieses Thema mit einem Steuerberater zu besprechen.

6. Annahme: Umsatz und Zahlungseingang stimmen überein

Die Annahme, dass der Umsatz und der Zahlungseingang identisch ist, führt zu erheblichen Problemen. Dies ist vielleicht der größte Fehler, auf den viele Liquiditätslücke zurückzuführen sind. Deswegen ist es von größer Bedeutung, nicht nur eine Gewinn- und Verlustrechung erstellt zu werden, sondern auch eine Liquiditätsplanung. Sie enthält alle monatlichen Zahlungsein- und –ausgänge und macht ersichtlich, wenn das Konto ins Minus rutscht und welcher Betrag über mögliche Kredite finanziert werden muss.

Bei der Liquiditätsplanung achten Sie unbedingt darauf, dass es eine zeitliche Abweichung zwischen der Leistungserbringung und dem Zahlungseingang gibt. Vergessen Sie auch nicht, die Faktoren wie Rabatte, Zahlungsausfälle und weitere Wertminderungen einzuplanen.

7. Finanzbudget wird durch nicht geplante Investitionen überschritten

Höchst selten ist es der Fall, dass man schon vorab fehlerfrei alle Investitionen antizipieren kann. Unerwartete Ereignisse, wie die Corona Pandemie, nicht geplante Reparaturen, die Neuanschaffung von Maschinen treten öfter auf als man denkt. Daher ist es sinnvoll, für solche Ereignisse einen Notgroschen zur Seite zu legen, um nicht von solchen ungeplanten Ausgaben stark betroffen zu werden.

8. Die Planung wird bei Änderungen nicht angepasst

Wie schon im vorherigen Punkt ersichtlich kann man nicht auf Alles gefasst sein. Auch die ausführlichste Planung kann nicht jede Eventualität berücksichtigen. Es ist aber wichtig, dass die Finanzplanung später angepasst wird, wenn es zu Veränderungen kommt.

9. Öffentliche Finanzierungshilfen werden nicht beantragt

Geld ist nie genug. Nur selten können Existenzgründer ausschließlich mit den eigenen Mittel den Unternehmen hochziehen. Aber man muss nicht gleich enttäuscht sein, denn glücklicherweise bietet der Staat eine Auswahl an Förder- und Finanzierungsmöglichkeiten. Sowohl für die Eigenkapitalbeschaffung als auch für den Bankkredit und verschiedene Förderprogramme. Recherchieren Sie diese Optionen und schöpfen Sie jede Möglichkeit aus, die Ihnen eine Chance gibt, Ihre Idee umzusetzen. Auch viele Gründungsberater können Sie bei diesem Prozess unterstützen.

10. Sie kennen Ihren Finanzplan nicht gut genug und hinterlassen einen schlechten ersten Eindruck bei den Banken und Investoren

Stellen Sie sicher, dass Sie ihre eigenen Zahlen kennen, bevor Sie Ihren Finanzplan einer Bank oder den Investoren vorstellen. Auch wichtige Kreditgeber müssen Sie von Ihrer Idee überzeugen können. Dies gelingt in den meisten Fällen nur mit ausreichend Vorbereitung und Kenntnis Ihrer Finanzen. Auch ein sicherer Auftritt kann sehr behilflich sein.

6. Häufig gestellte Fragen

Sollten Sie Rückfragen haben, können Sie uns jederzeit erreichen.

Hier sind unsere am häufigst gestellten Fragen und Antworten:

Nicht nur Unternehmen, sondern auch öffentliche Haushalten und Privatenhaushalten können von einem guten Finanzplan profitieren. Daher gibt es verschiedene Arte von Finanzplänen je nach Zweck und Bedarf. Selbstverständlich unterscheidet sich die Finanzplanung bei öffentlichen und privaten Haushalten grundlegend von der unternehmerischen Planung.

Im Hinblick auf den Planungszeitraum unterscheiden wir zwischen kurzfristigem ( bis 1 Jahr), mittelfristigem (von 1 bis 2 Jahre) und langfristigem (von 2 bis 5 Jahre) Finanzplan.

Eine Förderung für die Finanzplanerstellung als Teil der Gründungsberatung ist möglich. Eine Existenzgründungsberatung kann mit bis zu 80% staatlich gefördert werden. Sofern Sie Anspruch auf einen AVGS-Gutschein haben, können Sie sogar kostenfrei Hilfe bei der Erstellung Ihres Finanzplanes erhalten. Fördermittel können aber nicht nur vor der Existenzgründung, sondern auch nach der Gründung beantragt werden. Hier sollte hervorheben werden, dass die Höhe dieser Förderung je nach Bundesland unterschiedlich ist.

Der Finanzplan ist eng mit dem Investitionsplan verknüpft, weil die Höhe der Investitionen weitgehend den Finanzbedarf des Unternehmens mitbestimmt.

7. Finanzplan nach der Gründung weiterentwickeln

Auch nach der Gründung sollte jedes Unternehmen regelmäßig Mehrjahresfinanzpläne erstellen, insbesondere wenn neue Geschäftsfelder erschlossen oder größere Investitionsprojekte umgesetzt werden sollen. Diese Finanzpläne können dann sich auch auf einzelne Bereiche beziehen und müssen nicht das ganze Unternehmen umfassen.

Ein kontinuerlicher Abgleich von Ist- und Sollzahlen hilft Ihnen dabei, Abweichungen schnell zu erkennen und dementsprechend passende Maßnahmen zu ergreifen, um Liquiditätslücken abzuheben und Engpässe zu vermeiden. Solche Analysen helfen Ihnen außerdem, realistischer und präziser für die Zukunft zu planen.

8. Lassen Sie sich von Finanzplanexperten professionell beraten

Wie Sie schon gesehen haben, stellt ein Finanzplan die Grundlage für ein erfolgreiches Business dar. Sie sollten auf keinen Fall auf eine gut durchdachte Finanzplanung verzichten. Zu guter Letzt sollten Sie auch die Entscheidung treffen: Schaffen Sie es allein, einen professionellen , bankfähigen Finanzplan zu erstellen oder sollten Sie sich hierbei von Finanzexperten beraten lassen. Vergessen Sie hier nicht, bei der Finanzplanung den nötigen Zeitaufwand einzuberechnen. Das ist natürlich in vielen Fällen von der Art des Unternehmens und Ihrer Vorkenntnis abhängig. Ansonsten stehen Ihnen viele professionelle Berater zur Verfügung. Ein professioneller Gründungsberater hilft Ihnen, Fehler und unnötige Kosten zu vermeiden.